今私の記事を見てくださっている方には、お仕事で海外赴任に行かれる方や、現地法人を設立しドバイ移住を検討されている方もいらっしゃるのではないでしょうか。

海外赴任や海外移住の際、日本側で必要な手続きをせずに海外に移住した場合、税務上思わぬ指摘をされたり、役所や銀行等からお尋ねがくることもあります。

そこで本日は、特に相談の多い「UAEに移住する際の出国時に必要な手続き」について説明したいと思います。後々余分な手続きやお金を払うことのないよう、出国時までにやるべきことを理解し、しっかりと準備を整えておきましょう。

✅UAEに移住する前に確認しておくべき事項

UAEに移住する前に、以下の10項目は最低限チェックしておく必要があります。

出国前に行っておかなければ間に合わないものもありますので、慎重に進めていきましょう。

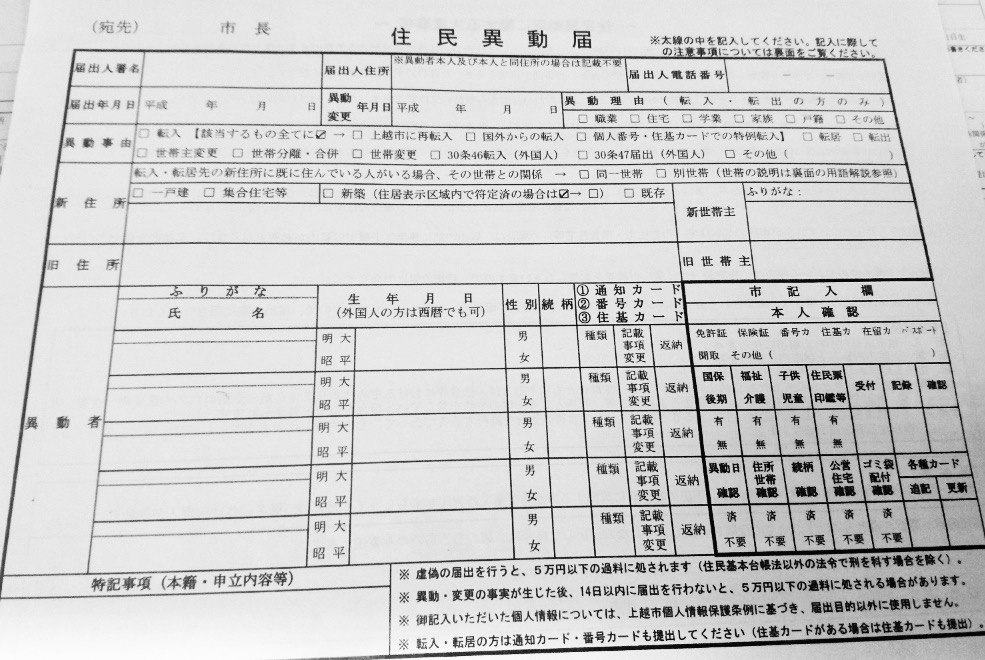

1.住民票の転出届を提出する

国外に出国する際には、住民登録をしている市町村に「転出届」の提出が必要です。

多くの市町村では、1年以上の期間国外に滞在する場合には転出届を提出するよう求めています。

転出届を提出し、どの市町村の住民基本台帳にも記録されていない状態になることを一般的に「住民票を抜く」と呼びます。住民票を抜くと、国民健康保険には加入できません。そのため、国民健康保険の加入を継続するためには、出国しても住民票を抜かないケースも見受けられます。

一方、日本の会社の役員として残り続け、役員報酬を継続して支払う場合には、社会保険に加入する義務があります。健康保険に関するルールは保険の種類や自治体によって異なるので、市町村や年金事務所と事前に相談の上、対応を決定する必要があります。

2.納税管理人の届出を行う

出国後も日本で申告や納税等をする必要がある方は、納税管理人を定めて届出をしなければなりません。

所得税や相続税などの国税だけでなく、固定資産税、住民税などの地方税についても同様です。

出国後に日本で申告や納税の義務がない方でも、出国日までに日本で所得が発生しており、確定申告を行わなければならない方は、忘れずに届け出をしておきましょう。

納税管理人の届出を忘れてしまうと、出国日までの日本の所得の申告納税期限は出国日が期限となるため、無申告となり延滞税がかかってしまうことに注意が必要です。

納税管理人の届出を提出することで申告期限が延長され、延滞税がかかってしまうことを防ぐことができます。納税管理人の届出は必ず出国日までに行う必要があり、1日でも遅れてしまうと無申告となってしまいますので、特に注意する必要がある項目です。

3.移住後の納税方法を検討しておく

国内に銀行口座を残す場合は、振替納税の制度を継続して適用できますが、国内に銀行口座を残さない場合や、振替納税が利用できない税目の場合は、納税方法の検討が必要になります。

納税管理人に納税資金を送付して代理で納付してもらう方法や、クレジットカードによる納付、ダイレクト納税、インターネットバンキングによる納付、国外からの送金による納付などの方法があります。

4.国外転出時課税の検討を行う

いわゆる出国税と呼ばれる税金です。

出国時に1億円以上の株式(非上場株式も含む)や投資信託などの有価証券や未決済の信用取引、未決済のデリバティブ取引などを保有している個人には、国外転出時課税(みなし譲渡に対する譲渡所得税)が課税されます。

ドバイに移住される方でよくあるケースとしては、日本で自分の会社(オーナー兼経営者)を保有しており、その会社の株価の時価が1億円を超えている方が国外転出時課税の対象となってしまうケースがあります。

また、NISAやiDeCoなどの節税機能のついた資産形成の流行により、証券会社を通じて1億円以上の株式や投資信託等を持っている場合についても対象となる可能性があります。

なお、現在のところビットコイン等の暗号資産は、出国時精算課税の対象ではありません。

5.取引先がドバイ法人に変わることを事前に連絡する

もともと日本で取引をしていた得意先と継続してドバイ法人でも取引を行う場合は、今後業務の実施先及び振込先が海外法人となる旨を事前に伝えておく必要があります。

特にUAE(アラブ首長国連邦)では2023年7月現在、FATF(金融活動作業部会)の監視対象となっており、銀行送金が厳しくなってきていることから、今後も安定して海外口座に振込が行えるとは限りません。

また事業の内容によっては、ドバイ法人で預かった消費税を得意先がかわりに納税しなければならないケースもあります(リバース・チャージ方式)。このような実情を踏まえ、ドバイ法人に取引先が変わっても引き続き取引ができるのかをしっかりと話し合っておきましょう。

6.証券会社の口座

非居住者になった場合は、証券会社の口座は原則として解約しなければなりませんが、一部の証券会社では制限付きの口座を維持できる場合もあります。

なお、出国の年に上場株式などを売却する場合には、源泉徴収ありの特定口座ではなく、源泉徴収なしの特定口座又は一般口座を使用すれば、その売却益に対する住民税は課税されません。

7.銀行預金の口座

金融機関については、非居住者になると口座を解約しなければならないところもありますが、一部の金融機関は非居住者向けのサービスを提供し、口座を継続して使用できる場合もあります。

国内に銀行口座を残す場合には、所得税や住民税、固定資産税などの振替納税の制度を継続して利用することができます。

銀行に特段の連絡なく非居住者になり、今後非居住者となる旨を銀行側が察知した場合は、口座の解約を求めてくることもありますので注意が必要です。

8.日本の不動産を賃貸し又は売却する場合の源泉徴収義務

出国後も引き続き日本に不動産を保有を残し、貸付による賃借料の支払を受ける場合、非居住者から不動産を借りる借手は、法人はもちろん個人(事業者かどうかは問いません。)であっても、支払時に20.42%を源泉徴収しなければなりません。

非居住者等に対して、国内において支払った不動産の賃借料から源泉徴収した所得税は、原則として、支払った月の翌月10日までに納める必要があります。

非居住者は源泉徴収をされる側であり、源泉徴収漏れに対して連帯納付義務などはありませんが、借主や管理会社の源泉徴収漏れによりトラブルに巻き込まれる可能性もあるため、事前に借主や管理会社に対して非居住者になる旨の相談が必要です。

また、日本の会社の役員等に残り、会社から役員報酬を受け取り続ける場合は、支払時に20.42%を源泉徴収しなければなりません。

9 マイナンバーカードと電子申告

住民票を抜くとマイナンバーカードに「海外出国済」の押印がなされることになり、使用範囲が制限され、納税者自身がマイナンバーカードを用いて行う電子申告は利用できなくなります。マイナンバーカードの返納を求める自治体もあるようです。

ただし、税理士が納税者の税務代理を受け、税理士の電子署名により行う電子申告については、非居住者の場合でも居住者と同様に行うことができます。

10 配当や利子を受ける場合やPEがある場合の源泉徴収義務の免除・減免

非居住者が内国法人から配当や利子を受ける場合には、所得税の源泉徴収が行われます。

日本・アラブ首長国連邦間では、配当に関する租税条約を締結していることから、「租税条約に関する届出書」を提出することで源泉される所得税の軽減を受けることができます。

租税条約に関する届け出は必ずしも出国までに提出しておかなければならない書類というわけではありませんが、該当する方は早めに提出しておいたほうが良いでしょう。

✅まとめ

移住前の各種手続きには期限があるものもあり、一度出国してしまうと後から変更ができなかったり、届出が間に合わないものもあります。ドバイに移住する際には上記の項目を参考にし、時間に余裕を持ちつつ慎重に準備を進めていきましょう。

UAEへの移住手続きに対して不安がある方や、手続きの漏れをなくし、後になり余計な手間やお金をかけたくないという方は、当社の税務相談サービスをご利用ください。

貴社の状況に即した最適な手続きをご提案させていただきます。